金融庁が2019年6月3日に公表した報告書で、人生100年時代を見据え、長寿化によって会社を定年退職した後の人生が延びるため、95歳まで生きるには夫婦で約2千万円の金融資産の取り崩しが必要になるとの試算が公表されました。

このコラムでは、起業のときに重要な生活資金について勉強します。

生涯、生活できるお金を持っていますか?

起業するにあたっては、「どの程度の収入を得れば家計は安定するのか」、「いくら以下だと苦しくなるのか」など明確な目標を持つ必要があります。

特に「どれくらいの事業規模を目指すか」ということだけでなく「どれだけの売上が必要か」という視点でも、かなり細かく計画を立てることが重要です。

起業するといくらぐらい稼げるのかという質問を受けることもありますが、起業して間もない会社の場合、年商1,000〜2,000万円の会社が多いです。 初年度は1,000万円を割るところもありますが、徐々に売上が上がってきます。

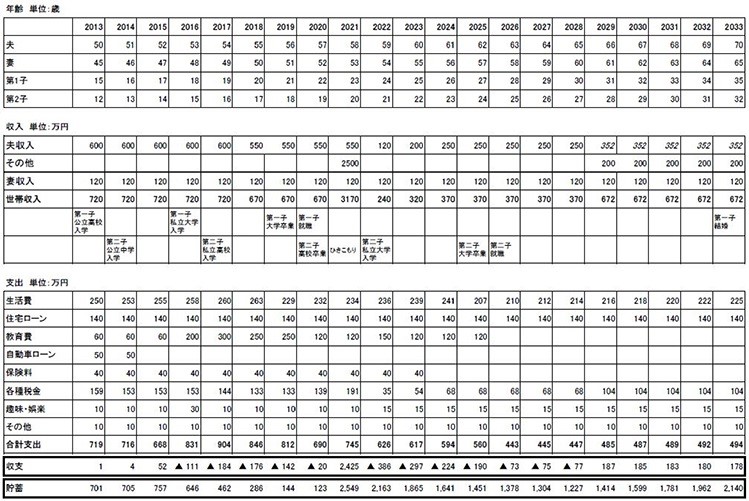

そこで、「退職金ダウン」「年金の支給開始年齢引き上げ」など、さまざまな事態を考慮に入れて、<表1>にあるような表(ライフプランニングシート)を、パソコンの表計算ソフトで作ってみることをお勧めしています。 目指すは、長期に収支のバランスがとれた経済生活です。起業しても私生活とのバランスは何より大切です。

家族状況

横軸が年齢、その下の「家族状況」の欄に、それぞれの年齢でどのようなイベントが起こるかを考え記入します。 表では「長男就職」となっていますが、「大学院進学」、または「留学」などの希望もあるかもしれないので、少し多めに見積もったほうがよいでしょう。

収入

定年時の退職金がいくらか、その後、再雇用された場合の年収はいくらか、いずれもざっとで構いませんので、調べられる範囲で調べて記入してください。 ちなみに再雇用された場合、年収は2分の1から3分の1にまで下がるといわれています。

また、年金による収入もこの機会に調べてみてください。 『ねんきん定期便』を見る、もしくは日本年金機構に聞く、インターネットの『ねんきんネット』を使う、といった方法で確認できます。

支出

本来は、月々どのような出費があり、合計でいくら掛かるかを知ってほしいのですが、これが難しい場合は、総務省の『家計調査年報』という資料を使って平均的な生活費を記入します。 この家計調査年報は、個人の家計についての専門家であるファイナンシャルプランナーが一般的に用いる資料です。 生活費のほか、住宅ローンや子育ての費用がある方は、しっかり記入しましょう。

残高

収入と支出が決まると、貯蓄の残高がどのように推移するかもわかります。 「残高」欄の一番左側に、現在の貯蓄残高を記入し、毎年いくら貯蓄できるのか、もしくはマイナスになるのかを計算し、記入してください。

その他

時間的に余裕があれば「その他」の支出を考えてみてもよいでしょう。定年退職を記念しての夫婦での旅行、ご自宅の修理のほか、車の買い換えなど、さまざまなイベントがあると思います。 これもざっとで構いませんので、記入してください。

「収入についてはわからない」という方が多いと思います。しかし、支出に関してはかなり計画的に進められるのではないでしょうか。 収入はある程度しか計算できなくても、支出に関しては、ご家族と一緒にじっくり計算してみてください。また、年に1度は見直し、途中で大きな変更があったら再度作成しましょう。

目安を立てることで改善すべき点がわかり、将来のリスクについて事前に回避できるので、前もって明確な目標を持ち、具体的な計画を立てることが重要になります。

早期退職し、起業をした場合

例として、58歳で早期退職し、起業をした場合で計算してみました。

家族構成:夫、妻、子供2人の4人家族

収入

夫の収入

54歳の時点まで600万円ですが、55歳の時に役職定年で550万円に減少し、58歳の時に早期退職をして退職金をもらっています。 このとき退職金は60歳で定年退職する時より500万円上乗せされています。

そして退職後に起業しますが、初年度は120万円の年収と想定しています。 起業してすぐ成功する方は多くありません。 軌道修正や当初とは違う事業に変更、ということを何度も繰り返し、次第にビジネスモデルが固まってくるという方が多くいます。 そのため、起業した最初の年の月収は、10〜20万円程度と低目に見積もっています。

徐々に年収があがっていくほか、66歳以降には「その他」として年金200万円の収入もあります。

66歳の時点の年収は、年収が多いと年金の受給額が減額されてしまうので352万円と設定しています。

妻の収入

前回と同様にパート代を想定していて、120万円で推移すると仮定しています。

世帯収入

夫の収入と妻の収入を合算したものです。 前回のケースと比べると下回っていますが、徐々に上がってきています。

支出

生活費・住宅ローン・教育費・自動車ローン・保険料

前回と同様に総務省の『家計調査年報』や一般的なデータに基づいた支出です。 子どもの高校入学時、大学入学時には、ともに入学金や施設利用料などの出費もあります。

各種税金

これらも『家計調査年報』や一般的なデータに基づいた数値です。 所得税、住民税、社会保険料の3つを合わせ、各種税金として算出しています。 年収をもとに所得税や住民税、社会保険料が決まりますが、前回のケースとは所得額が違うため前回よりも少ない額になっています。

趣味・娯楽

旅行、ゴルフなど各種の娯楽を想定しています。

その他

通信費や何らかのセミナーの授業料などを想定しています。

再雇用で生計が成り立つ、今の会社に65歳まで勤務できれば充分幸せだ、ということであれば、起業する意味はないかもしれません。 一方、2分の1、もしくは3分の1程度の年収で再雇用されるくらいなら起業したい、という方もいるかもしれません。

起業する場合は、どの程度収入を得れば家計は安定するのか、いくら以下だと苦しくなるのか、明確な目標を定めることが必要です。起業という、夢がある話に夢中になりすぎると、いくら収入を得るのか、最低でもどれくらい収入がなければ生計が成り立たないのか、さらには起業資金にいくらまでかけてよいのかという、「生活を守る」考えを忘れがちです。

もしも失敗したらせっかく好きなことに打ち込むはずだった時間を借入金の返済などに充てることになってしまいます。ですので、失敗しないためにも、お金の流れを知り、プランニングを通して今後の選択肢とリスクへ備えることは大変重要です。年に1度は見直し、途中で大きな変更があったら再度作成しましょう。